Кто имеет право блокировать счёт физлица?

Путаница начинается с самой верхушки лестницы, с той организации, которая дёргает за верёвочку, чтобы инициировать блокировку. Обычно люди не понимают, кто к ним имеет претензии, блокируя карту.

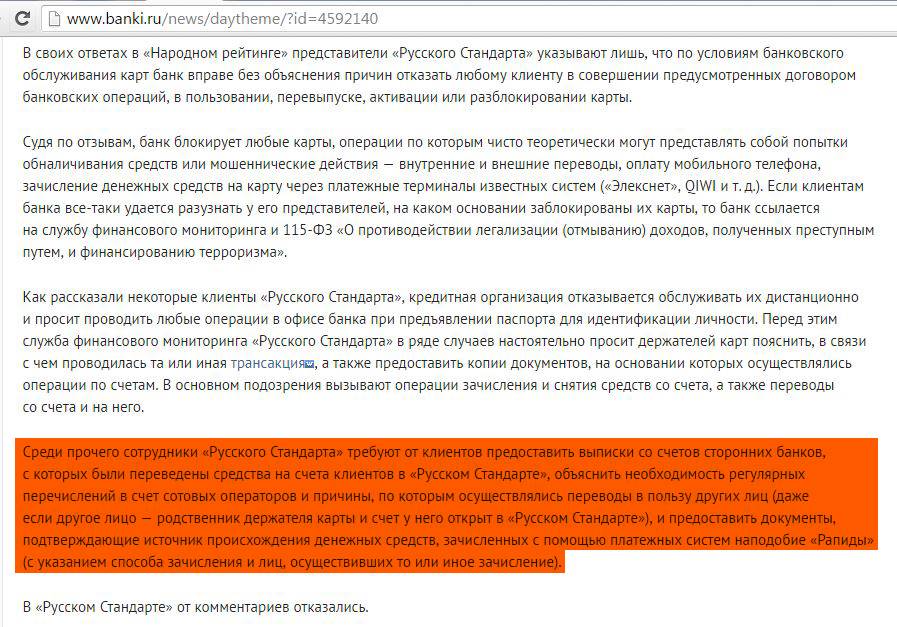

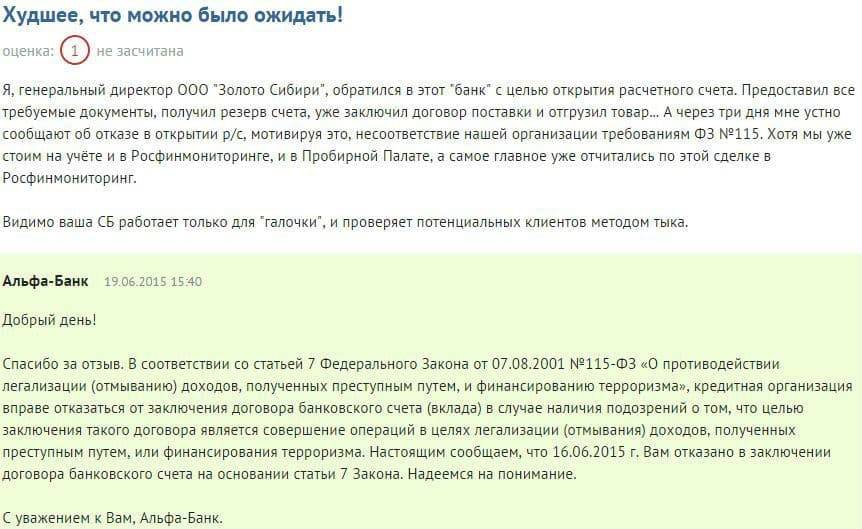

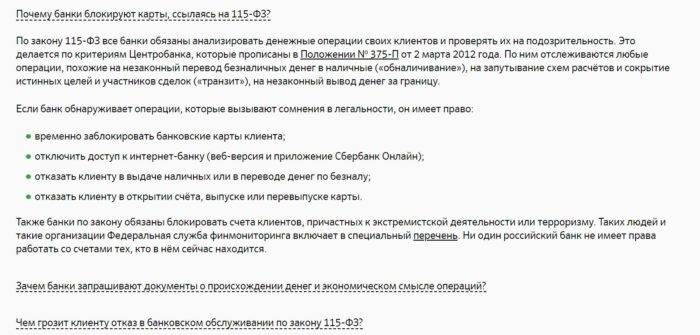

- Банк самостоятельно принимает решение о блокировке. Такое право ему дал Центробанк, чтобы выполнять нормы и требования 115-ФЗ, который в народе получил название «антиотмывочный». То есть, банк, анализируя операции и финансовое поведение клиентов, выявляет потенциальных преступников, которые получают средства нелегальным путём.

- Банк блокирует по распоряжению приставов или других взыскательных служб. Обычная практика, о которой мы расказывали в других статьях.

- Банк блокирует счёт по распоряжению ФНС, если есть долги по налогам на ИП. Мы уже писали об этом, отмечая, что в этом случае заблокируют все счета физлица, включая карты и вклады

Вашу карту может заблокировать не только банк. Фото: runaruna.ru

Отдельная тема — нелегальная предпринимательская деятельность. В договоре банковского обслуживания сказано, что банковская карта, оформленная на физлицо, не может использоваться для предпринимательской деятельности. Исключение — самозанятый.

Например, швея берёт деньги за услуги на карту. Банк, заподозрив в предпринимательской деятельности, может заблокировать карту. Налоговая — доначислить налоги. Причём они не станут разбираться, что тут за проданное платьице, а что тут подарок. Начислят сразу на всю сумму поступлений.

Электронные кошельки не исключение. До 2019 года можно было через WebMoney перечислять деньги кому и как угодно — контроля не было. Сейчас всё изменилось, кошельки тоже отчитываются об операциях в ЦБ. Исключение — валютные кошельки. Проводя операции в долларах или евро, можно считать, что находишься в оффшоре и не беспокоиться, что тебя отследят. Однако рано или поздно деньги придётся вывести на обычную российскую карту и тогда появится вопрос: «Где взял?».

У налоговой вообще есть практика интересоваться людьми, которые нигде не работают и не получают пособия.

Как обезопасить себя

После этих историй возник риторический вопрос к ЦБ и банкам: вы видите проблему, недовольство людей, почему отделываетесь письмами, которые ничего не решают?

Между тем, бизнес вести надо даже в таких условиях, а от безналичных операций невозможно отказаться. Вот несколько советов, которые помогут свести к минимуму негативные последствия блокировки:

- перед открытием счета узнайте, насколько лоялен банк. В этом помогут отзывы на специализированных формах;

- не слушайте, что вам говорит менеджер при открытии счета. Он не знает реального положения дел. Его задача — продать, блокирует другой отдел;

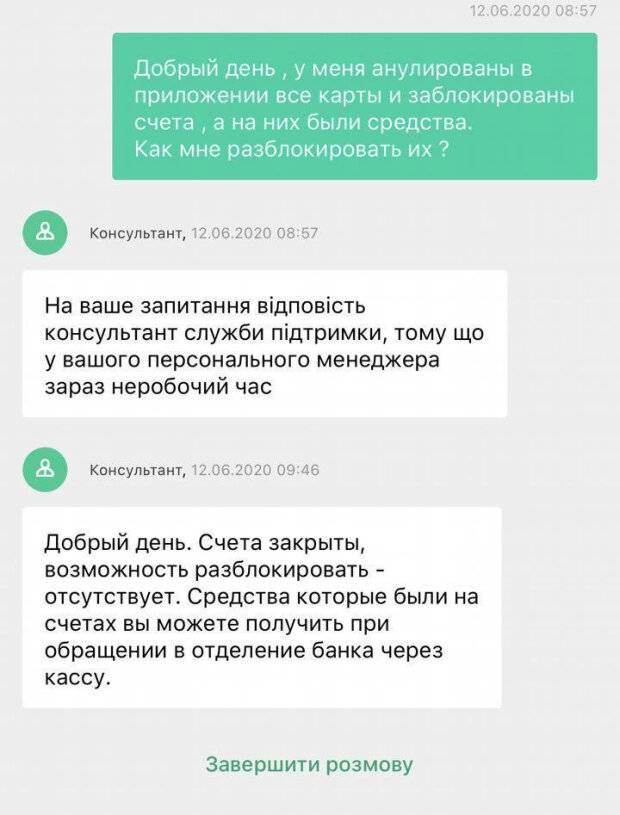

- всегда надо иметь запасной счет и деньги на нем, чтобы при блокировке не остаться без средств;

- если случилась блокировка — без паники. Надо успокоиться и выполнить требования банка. Он сильнее, а значит сопротивление бесполезно;

- если с банком не удается договориться, а вины нет, то надо жаловаться в вышестоящую инстанцию — межведомственную комиссию.

Обращаем внимание, что блокировка счета — не приговор. Это временная мера банка до выяснения обстоятельств

Гораздо хуже — черный список ЦБ, куда попадают компании, чья вина доказана, поэтому лучше по-доброму пойти на сотрудничество с банком, чем оказаться тем верблюдом.

Есть ли у наших читателей подобные истории? Кто сталкивался с блокировками и какие мысли по этому поводу есть?

Отставить панику

Звучит страшно. Кажется — один неверный шаг и получай блокировку. Среднестатистический человек, который не занимается ничем противозаконным, не получит блокировку на ровном месте. Если человек изредка делает «шабашки» на 10 000 или собирает деньги на подарки в садике, то его, скорее всего, не заблокируют: не те суммы, не те объёмы переводов, не та периодичность.

Блокировка наступает, когда поведение клиента:

- Резко сменилось.

- Выбивается из нормы.

Например, человек продал машину за 2 млн рублей. Покупатель перечислил деньги на карту продавца. Покупатель пошёл эти деньги обналичивать: снял в одном отделении, в другом, в третьем. На четвёртом его заблокировали. Во-первых, подозрительна сама сумма поступлений. Всё, что выше 600 000 рублей, находится на особом контроле. Во-вторых, подозрительно то, что деньги сразу стали обналичиваться. Если при этом покупатель — юридическое лицо, то у банка есть все основания проверить сделку. Достаточно представить договор купли-продажи и зарегистрировать автомобиль на нового владельца. Банк снимет все претензии.

Продал машину — готовься отчитаться. Фото: spark.ru

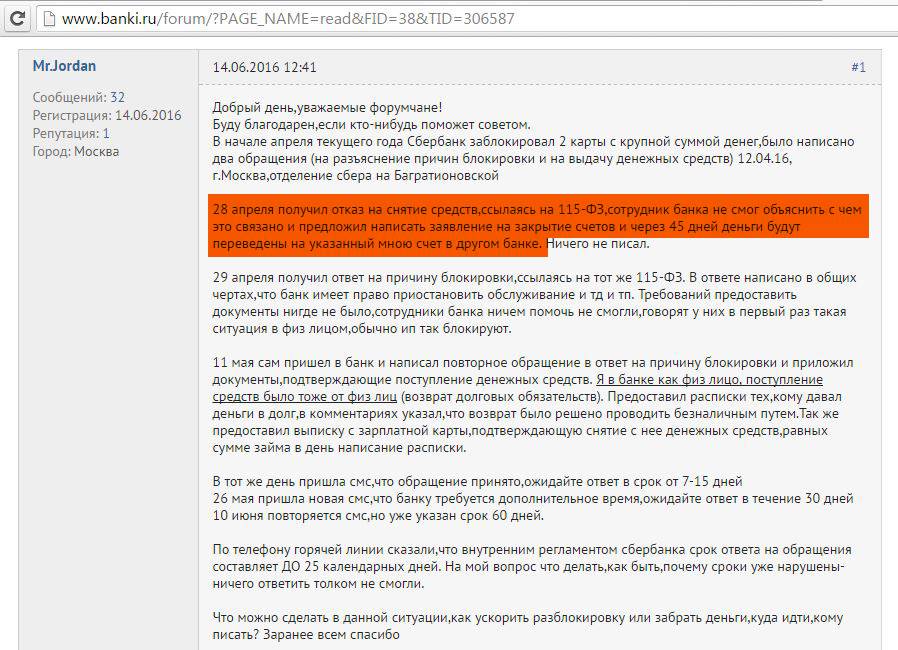

Итак, получая крупную сумму, надо быть готовым к тому, что банк попросит предоставить основания перевода.

Основанием для блокировки может стать перевод и на меньшую сумму, например, 100 000 рублей, если ранее на эту карту ничего не поступало или поступали мелкие суммы. Под особым контролем перечисления от ИП, юрлиц, перечисления с комментариями типа (продажа, услуга). Обналичивать деньги сразу после поступления тоже плохая идея — для банка это сигнал к тому, что операцию надо проверить.

Второй случай. Человеку постоянно поступают деньги из разных источников с комментариями: за услугу, за товар и подобные. Банк обязательно это проверит. Мелкие и нерегулярные суммы чаще всего не попадают под проверку. Поэтому 1000 рублей от мамы не вызовет подозрений. Разовая платная услуга — тоже.

Причина блокировок по 115-ФЗ

Для тех, кто не знает, расскажем. 115-ФЗ получил в народе название антиотмывочного, поскольку призван бороться с финансовыми схемами и уходом от налогов. Он принят в 2003 году после того, как Россия вступила в группу разработки мер по борьбе с отмыванием денег. Регулирование норм этого закона возложено на банки под угрозой отзыва лицензии.

Перечень причин, по которым компания может попасть под блокировку:

- Налоги и прочие платежи в бюджет меньше 0,9% от общего оборота.

- Снятие больших сумм наличными (более 600 000 рублей).

- Частный случай предыдущего пункта — снятие крупных сумм с корпоративных карт. Критичная отметка — 30% от оборота.

- Отсутствие сотрудников.

- Недостоверные сведения в ЕГРЮЛ.

- Нет привычных трат на ЖКХ, аренду, канцтовары и прочие мелкие расходы.

- Переводы на другие счета без видимых финансовых выгод.

- Цепочка операций, где один из участников уже блокировался по 115-ФЗ.

Любое отклонение от нормы — повод начать проверку. Заметим, что ЦБ, банки, налоговая прекрасно понимают, что причина описанного выше поведения может быть мирной. Например, предприниматель может работать один без наемных рабочих и справляться. Подозрительно, когда через его счет проходит несколько миллионов в месяц и при этом нет основных средств, работников, не платится аренда. И так по каждому пункту. Банк, зафиксировав подозрительную операцию, может приостановить ее и запросить документы, подтверждающие законность действий.